Tag: тот

3-НДФЛ оплата обучения

✔️ Вы можете воспользоваться социальным налоговым вычетом на собственное образование и вернуть себе часть расходов, если: Вы оплатили образовательные услуги в официальных образовательных учреждениях (например, в ВУЗе, техникуме, автошколе или учебных курсах). Вы официально работаете и платите налог на доходы с физ.лиц (его платят все наемные работники); ✔️ у налогового вычета за собственное обучение (в отличие от вычета за обучение детей) нет никаких ограничений на

3-НДФЛ покупка жилья

Покупка жилья: ✔️ Вы можете воспользоваться имущественным вычетом при покупке квартиры, жилого дома, комнаты (или долей в них). ✔️ Вычет можно получить как при приобретении жилья в единоличную собственность, так и при оформлении его на несовершенного ребенка или супруга (при покупке жилья в браке, независимо на кого оформлена недвижимости). ✔️ Вы можете получить 13% от стоимости приобретенного жилья, но не

3-НДФЛ лечение

✔️ При оплате своего лечения и/или лечения своих близких родственников (супруга, родителей, детей до 18 лет), Вы можете вернуть себе часть денег в размере до 13% от стоимости лечения, но не более 15 600 р в год. ✔️ При этом на дорогостоящее лечение вычет не ограничен, можно вернуть до 13% от полной стоимости такого лечения. ✔️ Вычет можно получить за

Кто, когда и как может получить налоговый вычет за онлайн-кассу

ИП на патенте и ЕНВД планируется, что они получат налоговый вычет на покупку новой ККТ. Законопроектом предусматривается, что получить вычет в случае приобретения онлайн-кассы можно будет, если: приобретается онлайн-касса, которая включена в новый реестр ККТ и поддерживает режим передачи кассовых чеков и бланков строгой отчетности в налоговые органы через оператора ОФД; контрольно-кассовая техника должна быть зарегистрирована в 2018 году; получить

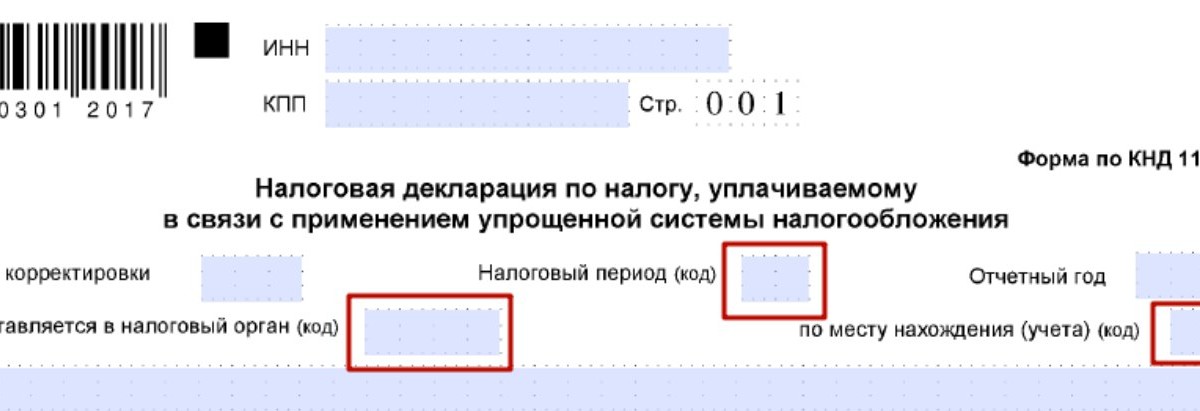

⚠ Новая форма отчетности по УСН ⚠

⚠ Новая форма отчетности по УСН ⚠ За 2016 год упрощенцы сдают декларацию по УСН по новой форме‼, которая утверждена приказом ФНС России от 26.02.2016 ММВ-7-3/99@. Отчет организации на УСН должны представить не позднее 31 марта 2017 года, а предприниматели — не позднее 2 мая. Не получается составить — обращайтесь, поможем!

Внимание: микропредприятия

С 1 января 2017 года компании и индивидуальные предприниматели, которые относятся к категории «микропредприятия», не обязаны составлять внутренние кадровые документы. То есть могут не оформлять положение об оплате труда, премировании, график сменности, правила внутреннего трудового распорядка и пр. Отказаться от кадровых документов можно полностью либо частично (ст. 309.2 ТК РФ). Все условия труда, оплаты и гарантии достаточно будет прописать в

Обучение сотрудников при УСН доходы минус расходы

Фирмы и предприниматели на УСН с объектом налогообложения «доходы минус расходы» вправе учесть затраты на подготовку и переподготовку кадров в штате. На это указали чиновники Минфина России в письме от 11.10.2016 № 03-11-06/2/59105. Чиновники пояснили, какие условия необходимо выполнить. Во-первых, проводить обучение должно российское образовательное учреждение с лицензией. Либо иностранное учреждение, у которого есть статус образовательного в РФ. Во-вторых, на

Какие документы нужны для получения налогового вычета по обучению?

КАКИЕ НУЖНЫ ДОКУМЕНТЫ ДЛЯ ПОЛУЧЕНИЯ СОЦИАЛЬНОГО НАЛОГОВОГО ВЫЧЕТА ПОСЛЕ ОПЛАТЫ ОБУЧЕНИЯ НА СЕБЯ ИЛИ РЕБЁНКА? (п.2 ст.219 НК РФ) 📒📓📕 1) Справка 2-НДФЛ (стоит заметить, что справка должна быть датирована, следующим годом. То есть, если справка дана за 2015 год, то выдана она должна быть не ранее 01.01.2016 года) 2) Договор на обучение, если в договоре не указана лицензия, то

Какие нужны документы для получения налогового вычета после покупки квартиры?

1. Договор на приобретение жилого дома (квартиры); 2. Договор участия в долевом строительстве и передаточный акт или иной документ о передаче объекта долевого строительства застройщиком и принятие его участником долевого строительства, подписанный сторонами, — при приобретении прав на объект долевого строительства (квартиру или комнату в строящемся доме); 3. документы, подтверждающие право собственности налогоплательщика на объект недвижимости; 4. документы, подтверждающие произведенные